Транспортный налог

Транспортный налог (далее – налог) в соответствии с Налоговым кодексом Российской Федерации на территории Ханты-Мансийского автономного округа – Югры установлен Законом от 14.11.2002 № 62-оз «О транспортном налоге в Ханты-Мансийском автономном округе – Югре» (принят Думой Ханты-Мансийского автономного округа 30.10.2002).

ПЛАТЕЛЬЩИКИ НАЛОГА – лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

ОБЪЕКТЫ НАЛОГООБЛОЖЕНИЯ – автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством Российской Федерации.

НЕ ЯВЛЯЮТСЯ ОБЪЕКТОМ НАЛОГООБЛОЖЕНИЯ:

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельхозтоваропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, а также транспортные средства, розыск которых прекращен, с месяца начала розыска соответствующего транспортного средства до месяца его возврата лицу, на которое оно зарегистрировано. Факты угона (кражи), возврата транспортного средства подтверждаются документом, выдаваемым уполномоченным органом, или сведениями, полученными налоговыми органами;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов;

- морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

НАЛОГ исчисляется на основании сведений органов, осуществляющих государственную регистрацию транспортных средств (подразделения ГИБДД МВД России, инспекции гостехнадзора, подразделения Росморречфлота, центры ГИМС МЧС России, Росавиация и т.д.), органов, осуществляющих регистрацию (миграционный учет) физических лиц по месту жительства / месту пребывания (органы МВД России и т.д.), регистрацию актов гражданского состояния (органы ЗАГС и т.д.), органов, осуществляющих выдачу документов, удостоверяющих личность (органы МВД России и т.д.).

ФОРМУЛА РАСЧЕТА НАЛОГА

НАЛОГОВАЯ БАЗА

1) в отношении транспортных средств, имеющих двигатели – мощность двигателя транспортного средства (в лошадиных силах);

1.1) в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, – паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

2) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, – валовая вместимость;

3) в отношении водных и воздушных транспортных средств, не указанных в подпунктах 1, 1.1 и 2 настоящего пункта, – единица транспортного средства.

КОЛИЧЕСТВО МЕСЯЦЕВ ВЛАДЕНИЯ – в случае регистрации транспортного средства и (или) снятия транспортного средства с регистрации (снятия с учета, исключения из государственного судового реестра и т.д.) в течение налогового (отчетного) периода исчисление суммы налога (суммы авансового платежа по налогу) производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде.

Если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства.

Если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно, месяц регистрации (снятия с регистрации) транспортного средства не учитывается при определении коэффициента, указанного в настоящем пункте.

СТАВКИ НАЛОГА установлены Законом Ханты-Мансийского автономного округа – Югры от 14.11.2002 № 62-оз «О транспортном налоге в Ханты-Мансийском автономном округе – Югре» на налоговый период 2020 года:

|

Категория объекта налогообложения |

Налоговая ставка, руб. |

|

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно свыше 250 л.с. (свыше 183,9 кВт) * Ставка налога для физических лиц устанавливается: - в размере одной третьей ставки, предусмотренной в отношении легковых автомобилей с мощностью двигателя до 100 лошадиных сил включительно; - в размере одной пятой ставки, предусмотренной в отношении легковых автомобилей с мощностью двигателя свыше 100 лошадиных сил до 150 лошадиных сил включительно. |

15* 35*

40

60 120

|

|

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 20 л.с. (до 14,7 кВт) включительно свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно свыше 35 л.с. (свыше 25,74 кВт) |

8 16 25 |

|

Автобусы с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 110 л.с. (до 80,9 кВт) включительно свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно свыше 200 л.с. (свыше 147,1 кВт) |

35 50 100 |

|

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно свыше 250 л.с. (свыше 183,9 кВт) |

20 40

50

65 85 |

|

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) |

20 |

|

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 50 л.с. (до 36,77 кВт) включительно свыше 50 л.с. (свыше 36,77 кВт) |

20 50 |

|

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 70 л.с. (до 51,48 кВт) включительно свыше 70 л.с. до 100 л.с. (свыше 51,48 до 73,55 кВт) включительно свыше 100 л.с. (свыше 73,55 кВт) |

20 50 140 |

|

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. (свыше 73,55 кВт) |

200 400 |

|

Гидроциклы с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. (свыше 73,55 кВт) |

150 300 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) |

200 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) |

250 |

|

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) |

200 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) |

1200 |

Со ставками налога и льготами, действующими на территории любого субъекта Российской Федерации, Вы можете ознакомиться на сайте ФНС России www.nalog.gov.ru, в интернет-сервисе «Справочная информация о ставках и льготах по имущественным налогам».

ПОВЫШАЮЩИЙ КОЭФФИЦИЕНТ

Применяется для расчета налога в отношении легковых автомобилей в следующем размере:

1,1 – для автомашин средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 3 лет;

2 – для автомашин средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 – для автомашин средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет; для автомашин средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, подлежащий применению в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном интернет-сайте Минпромторга России.

ПОРЯДОК НАЛОГООБЛОЖЕНИЯ

В случае если транспортное средство находится в неисправном состоянии или не используется, его можно снять с регистрационного учета в уполномоченных регистрирующих органах. Только после получения от регистрирующих органов сведений о снятии с регистрационного учета транспортного средства будет полностью прекращено исчисление налога за данное транспортное средство.

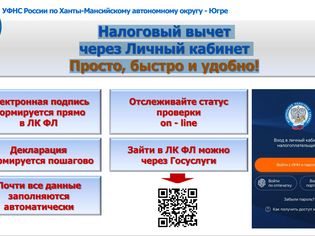

Налоговые уведомления об уплате налога направляются плательщикам-физическим лицам не позднее 30 дней до наступления срока уплаты налога. Для пользователей «Личного кабинета налогоплательщика» на сайте ФНС России налоговые уведомления размещаются в «Личном кабинете».

Срок уплаты налога – не позднее 1 декабря года, следующего за истекшим налоговым периодом. Если срок уплаты налога приходится на нерабочий день, то он переносится на ближайший рабочий день.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

НАЛОГОВЫЕ ЛЬГОТЫ

Налоговые льготы устанавливаются законами субъектов Российской Федерации.

Для Ханты-Мансийского автономного округа – Югры действуют следующие налоговые льготы на налоговый период 2020 года:

|

Категория лиц, для которых установлена льгота |

Описание/Размер льготы |

|

Физические лица из числа коренных малочисленных народов Севера, осуществляющие виды традиционной хозяйственной деятельности коренных малочисленных народов Севера в Ханты-Мансийском автономном округе — Югре в местах традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Севера, утвержденных распоряжением Правительства Российской Федерации "Об утверждении перечня мест традиционного проживания и традиционной хозяйственной деятельности коренных малочисленных народов Российской Федерации и перечня видов традиционной хозяйственной деятельности коренных малочисленных народов Российской Федерации" |

100 процентов от суммы налога за автомобили легковые с мощностью двигателя до 150 лошадиных сил включительно, мотоциклы и мотороллеры с мощностью двигателя до 35 лошадиных сил включительно, снегоходы и мотосани с мощностью двигателя до 60 лошадиных сил включительно, другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу с мощностью двигателя до 100 лошадиных сил включительно, моторные лодки с мощностью двигателя до 50 лошадиных сил включительно, катера с мощностью двигателя до 200 лошадиных сил включительно. Используется только по одному транспортному средству из каждой перечисленной категории транспортных средств. |

|

Организации, осуществляющие виды традиционной хозяйственной деятельности коренных малочисленных народов Севера в Ханты-Мансийском автономном округе – Югре |

50 процентов от суммы налога за автомобили легковые с мощностью двигателя до 150 лошадиных сил включительно, мотоциклы и мотороллеры с мощностью двигателя до 35 лошадиных сил включительно, автобусы с мощностью двигателя до 200 лошадиных сил включительно, грузовые автомобили с мощностью двигателя до 200 лошадиных сил включительно, снегоходы и мотосани с мощностью двигателя до 50 лошадиных сил включительно, другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу с мощностью двигателя до 100 лошадиных сил включительно, моторные лодки с мощностью двигателя до 50 лошадиных сил включительно, катера с мощностью двигателя до 200 лошадиных сил включительно. Используется из расчета не более одного транспортного средства из каждой категории транспортных средств на четырех работников. |

|

Пенсионеры по старости, а также другие категории пенсионеров, достигших возраста, дающего право в соответствии с федеральным законодательством на получение страховой пенсии по старости |

50 процентов от суммы налога за автомобили легковые с мощностью двигателя до 200 лошадиных сил включительно, мотоциклы и мотороллеры с мощностью двигателя до 35 лошадиных сил включительно, снегоходы и мотосани с мощностью двигателя до 50 лошадиных сил включительно, моторные лодки с мощностью двигателя до 50 лошадиных сил включительно. Используется по одному транспортному средству из каждой вышеперечисленной категории транспортных средств.

|

|

Мужчины, достигшие возраста 55 лет, женщины, достигшие возраста 50 лет, если они проработали не менее 15 календарных лет в районах Крайнего Севера либо не менее 20 календарных лет в приравненных к ним местностях и имеют страховой стаж соответственно не менее 25 и 20 лет |

|

|

Мужчины и женщины, работавшие как в районах Крайнего Севера, так и в приравненных к ним местностях, по достижении возраста, дающего право на досрочное назначение страховой пенсии по старости в соответствии со стажем работы, как в районах Крайнего Севера, так и в приравненных к ним местностях, исчисленным в соответствии с пунктом 6 части 1 статьи 32 Федерального закона "О страховых пенсиях" (по состоянию на 31 декабря 2018 года), имеющие страховой стаж соответственно не менее 25 и 20 лет |

|

|

Мужчины, достигшие возраста 60 лет, женщины, достигшие возраста 55 лет. |

|

|

Категории граждан, отнесенные статьей 13 Закона Российской Федерации "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" к гражданам, подвергшимся воздействию радиации вследствие Чернобыльской катастрофы |

100 процентов от суммы налога за автомобили легковые с мощностью двигателя до 200 лошадиных сил включительно, мотоциклы и мотороллеры независимо от мощности двигателя, снегоходы и мотосани с мощностью двигателя до 50 лошадиных сил включительно, моторные лодки с мощностью двигателя до 50 лошадиных сил включительно. Используется по одному транспортному средству из каждой вышеперечисленной категории транспортных средств. |

|

Инвалиды I и II групп, неработающие инвалиды III группы, инвалиды с детства |

|

|

Герои Советского Союза, Герои Российской Федерации, граждане, награжденные орденом Славы трех степеней |

|

|

Участники Великой Отечественной войны, а также ветераны боевых действий |

|

|

Участники трудового фронта в годы Великой Отечественной войны 1941 — 1945 годов |

|

|

Граждане, уволенные с военной службы или прозывавшиеся на военные сборы, выполнявшие интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия |

|

|

Религиозные объединения и организации |

100 процентов от суммы налога, подлежащего зачислению в бюджет автономного округа за автомобили легковые с мощностью двигателя до 100 лошадиных сил включительно; 50 процентов от суммы налога, подлежащего зачислению в бюджет автономного округа за автомобили легковые с мощностью двигателя свыше 100 лошадиных сил до 150 лошадиных сил включительно; 50 процентов от суммы налога, подлежащего зачислению в бюджет автономного округа за автобусы с мощностью двигателя до 150 лошадиных сил включительно |

|

Общественные организации инвалидов |

|

|

Региональные социально ориентированные некоммерческие организации, включенные в государственный реестр региональных социально ориентированных некоммерческих организаций — получателей поддержки и оказывающие услуги в соответствии с перечнем, утвержденным Постановлением Правительства Российской Федерации «Об утверждении перечня общественно полезных услуг и критериев оценки качества их оказания» |

|

|

Один из родителей (усыновителей) в многодетной семье |

100 процентов за один зарегистрированный на него автомобиль легковой с мощностью двигателя до 250 лошадиных сил включительно. |

|

Один из родителей (усыновителей), воспитывающих ребенка-инвалида |

|

|

Налогоплательщики, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, использующие природный газ, газовые смеси, сжиженный углеводородный газ в качестве моторного топлива, электромобили и гибридные транспортные средства независимо от мощности двигателя |

20 процентов от суммы налога легковые автомобили, грузовые автомобили и автобусы, использующие природный газ в качестве моторного топлива, независимо от мощности двигателя. |

Убедившись, что налогоплательщик относится к категориям лиц, имеющим право на налоговую льготу, но льгота не учтена в налоговом уведомлении или возникла впервые, необходимо подать в любой налоговый орган заявление о предоставлении льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц по установленной форме (приказ ФНС России от 14.11.2017 № ММВ-7-21/897@).

Если заявление о предоставлении налоговой льготы направлялось в налоговый орган и в нём не указывалось на то, что льгота будет использована в ограниченный период, заново представлять заявление не требуется.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом: через «Личный кабинет налогоплательщика»; почтовым сообщением в налоговую инспекцию; путем личного обращения в любую налоговую инспекцию; через МФЦ, с которым налоговым органом заключено соглашение о возможности оказания соответствующей услуги.

Срок уплаты транспортного налога за 2020 год – не позднее 2 декабря 2021 года

Добавить комментарий

Добавлять комментарии могут только зарегистрированные и авторизованные пользователи. Комментарий появится после проверки администратором сайта.