Ответственность за неуплату налога

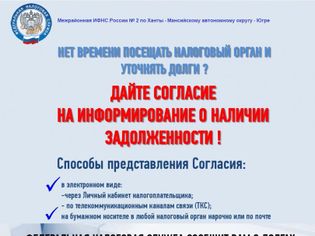

Межрайонная ИФНС России № 2 по Ханты-Мансийскому автономному округу – Югре сообщает. Налоговый кодекс Российской Федерации (далее – Налоговый кодекс) обязывает налогоплательщиков уплачивать законно установленные налоги (пп. 1 п. 1 ст. 23 Налогового кодекса).

1. Ответственность за неуплату налога в срок, если он рассчитан правильно.

Ответственность и другие последствия неуплаты налога в срок зависят от того, кто его не уплатил — налогоплательщик или налоговый агент.

1.1. Ответственность за несвоевременную уплату налога налогоплательщиком.

Если вы правильно рассчитали налог, отразили его в декларации, но не уплатили в срок, то с вас взыщут только пени (ст. 75 Налогового кодекса).

Налоговой, административной, уголовной ответственности в данном случае не будет. Она наступит, только если вы не рассчитаете (посчитаете неправильно) налог. Например, если вы исказили данные бухучета, занизили налоговую базу, неправильно посчитали налог, не сдали декларацию или включили в нее недостоверные сведения и т.п.

Помните, что при неуплате налога в срок инспекция может выставить вам требование об уплате и начать процедуру принудительного взыскания (п. 2 ст. 45, ст. ст. 46, 47, 69 Налогового кодекса).

1.2. Ответственность за несвоевременную уплату налога налоговым агентом.

Если налоговый агент правильно рассчитал, удержал и отразил в отчетности налог, но не перечислил его в срок, то:

- организацию (ИП) привлекут к налоговой ответственности в виде штрафа в размере 20% от не уплаченной в срок суммы налога (п. 1 ст. 123 Налогового кодекса);

- директора организации (главбуха, другое должностное лицо) или ИП могут привлечь к уголовной ответственности, если выяснится, что налог не уплачен в крупном или особо крупном размере в их личных интересах (п. 4 ст. 108 Налогового кодекса, ст. 199.1 Уголовного кодекса Российской Федерации).

Если к уголовной ответственности привлекут ИП, то налоговый штраф к нему уже неприменим (п. 15.1 ст. 101, п. 2 ст. 108 Налогового кодекса).

Кроме того, вам начислят пени (п. п. 1, 7 ст. 75 Налогового кодекса).

Даже если вас оштрафовали, вы должны перечислить в бюджет удержанный налог и начисленные пени (п. 5 ст. 108 Налогового кодекса).

Штрафа вы можете избежать. Для этого погасите недоимку и пени до того, как инспекция сама обнаружит неуплату и сообщит вам об этом либо назначит выездную проверку (п. 2 ст. 123 Налогового кодекса).

Кроме того, штрафа поможет избежать самостоятельное выявление несвоевременной уплаты (неполной уплаты) НДФЛ и перечисление задолженности и соответствующих сумм пеней до завершения камеральной проверки, а также до составления акта по ее результатам (Письмо ФНС России от 02.08.2021 № ЕА-4-15/10852@).

2. Ответственность за неуплату налога в срок, если он не рассчитан или рассчитан неправильно.

Если налогоплательщик обязан был рассчитать налог, но не сделал этого или рассчитал налог неправильно и отразил неверные данные в отчетности, то его могут привлечь к ответственности (п. 3 ст. 120, п. п. 1, 3 ст. 122 Налогового кодекса, ст. ст. 15.11, 15.15.6 Кодекса об административных правонарушениях Российской Федерации (далее – КоАп), ст. ст. 198, 199 Уголовного кодекса Российской Федерации (далее – Уголовный кодекс)).

К ответственности также могут привлечь налогового агента, если он не рассчитал, неправильно рассчитал, не удержал и (или) не перечислил налог (п. 1 ст. 123 Налогового кодекса, ст. ст. 15.11, 15.15.6 Кодекса об административных правонарушениях Российской Федерации, ст. 199.1 Уголовного кодекса).

Виды ответственности зависят от того, кто и в каком размере не уплатил налоги.

Если налоги не уплатила организация, то ее привлекут к ответственности в виде "налогового" штрафа;

-директора (главного бухгалтера, иное должностное лицо) привлекут к административной либо уголовной ответственности. Это будет зависеть от размера неуплаченного налога, а также от конкретных действий и намерений этих должностных лиц. Применять одновременно административную и уголовную ответственность за одно и то же нарушение нельзя. Причем если в нарушении есть признаки налогового преступления, то назначат уголовное наказание. А если было начато дело по административному нарушению, его должны прекратить (п. 7 ч. 1 ст. 24.5 КоАП РФ).

Если налоги не уплатил ИП, то его привлекут либо к налоговой, либо к уголовной ответственности, в зависимости от размера недоимки, а также от его конкретных действий и намерений. Одновременно к двум видам ответственности ИП привлечь нельзя (п. 15.1 ст. 101, п. 2 ст. 108 Налогового кодекса).

Отметим, что к административной ответственности за неуплату налогов ИП не привлекают.

За неуплату налогов в срок организации (ИП) также начислят пени (п. п. 1, 7 ст. 75 НК РФ).

Если организацию (ее должностных лиц) или ИП привлекли к ответственности, они тем не менее должны уплатить налоги, за неуплату которых они были наказаны, а также пени (п. 5 ст. 108 Налогового кодекса).

2.1. Ответственность за неуплату налогов по Налоговому кодексу РФ

Установлена разная ответственность для налогоплательщика и налогового агента.

2.1.1. Ответственность налогоплательщика за неуплату налога

Организацию (ИП) могут оштрафовать:

по п. 3 ст. 120 Налогового кодекса. Штраф составит 20% от неуплаченной суммы, но не менее 40 тыс. руб.;

по ст. 122 Налогового кодекса. Штраф составит 20% от неуплаченной суммы, а если инспекция докажет наличие умысла в действиях налогоплательщика — 40% от недоимки (п. п. 1, 3 ст. 122 Налоговый кодекс).

2.1.2. При каких условиях налогоплательщик может избежать ответственности за неуплату налога:

Штрафов по п. 3 ст. 120 и по ст. 122 Налогового кодекса можно избежать, если исправить ошибки в расчете налога и подать уточненную декларацию. При этом в зависимости от ситуации нужно выполнить следующие условия:

- если срок подачи первичной декларации не прошел, сдайте "уточненку" до конца срока (п. п. 1, 2 ст. 81 Налогового кодекса). Если по первичной декларации вы уже уплатили налог, то доплатите его, пока не прошел срок уплаты;

- если срок подачи первичной декларации прошел, а срок уплаты налога еще нет, подайте "уточненку" как можно быстрее, пока инспекция сама не нашла ошибку и не сообщила вам о ней либо не назначила выездную проверку (п. п. 1, 3 ст. 81 Налогового кодекса). До конца срока уплаты нужно доплатить налог;

- если сроки подачи первичной декларации и уплаты налога прошли, то "уточненку" нужно подать:

- до того, как инспекция сама найдет ошибку и сообщит вам о ней либо назначит выездную проверку. При этом до подачи "уточненки" нужно уплатить налог и пени (п. 1, пп. 1 п. 4 ст. 81 Налогового кодекса);

- после того, как инспекция провела выездную проверку и не нашла ошибки за период, по которому вы подавали первичную декларацию (п. 1, пп. 2 п. 4 ст. 81 Налоговый кодекс).

- Если была переплата по налогу, штрафов по ст. 122 Налоговый кодекс также можно избежать. Однако при этом (п. п. 5, 7 ст. 78, п. п. 1, 3 ст. 79 Налогового кодекса, п. 20 Постановления Пленума ВАС РФ от 30.07.2013 № 57):

- переплата должна сохраниться на дату, когда наступил срок уплаты налога за период, по которому вы его занизили;

- срок ее возврата (зачета) еще не истек;

- она покрывает размер недоимки;

- не зачтена на дату решения по проверке в счет других долгов по налогам.

Если переплата покрывает недоимку только частично, то от ответственности вас освободят в соответствующей части (п. 20 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

2.1.3. Ответственность налогового агента за неуплату налога

За неуплату "агентского" налога организацию или ИП могут оштрафовать по п. 1 ст. 123 или по п. 3 ст. 120 Налогового кодекса.

2.1.4. При каких условиях налоговый агент может избежать ответственности за неуплату налога

Вы можете избежать ответственности в следующих ситуациях:

- если срок подачи отчетности прошел, а срок уплаты налога — нет. Для освобождения подайте уточненную отчетность до того, как инспекция сама найдет ошибку и сообщит вам о ней либо назначит выездную проверку (п. п. 3, 6 ст. 81 Налогового кодекса). До конца срока уплаты доплатите налог с учетом исправлений;

- если сроки подачи отчетности и уплаты налога прошли. Для освобождения подайте уточненную отчетность:

- до того, как инспекция сама найдет ошибку и сообщит вам о ней либо назначит выездную проверку. До подачи уточненной отчетности доплатите налог и пени (пп. 1 п. 4, п. 6 ст. 81 Налогового кодекса);

- после того, как инспекция провела выездную проверку и не нашла ошибки за период, по которому вы подавали первичную отчетность (пп. 2 п. 4, п. 6 ст. 81 Налогового кодекса).

Вас также не привлекут к ответственности за неуплату налога, если у вас не было возможности его удержать (п. 21 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

2.2. Административная ответственность за неуплату налогов

Для учреждений:

Должностных лиц учреждения привлекают к административной ответственности не по ст. 15.11 КоАП РФ, а по ст. 15.15.6 КоАП РФ.

За занижение суммы налога из-за нарушения требований к бюджетному (бухгалтерскому) учету и (или) искажения показателей бюджетной, бухгалтерской (финансовой) отчетности в основном назначают штраф, размер которого зависит от следующего:

признают правонарушение незначительным, значительным или грубым искажением;

совершено оно впервые или повторно.

Административная ответственность наступит, если налог занижен на 10% и больше из-за искажения данных бухучета (ст. 15.11, п. 1 примечаний к ст. 15.11 КоАП РФ).

При этом неважно, в каком качестве вы не уплатили налог — как налогоплательщик или как налоговый агент.

Наказание предусмотрено в виде штрафа.

Вместо штрафа возможна дисквалификация, если нарушение совершено повторно (п. 2 ч. 1 ст. 4.3, ст. 4.6, ч. 2 ст. 15.11 КоАП РФ).

Например, постановление о наложении административного штрафа вступило в силу 8 июня 2020 г. Нарушитель заплатил штраф 17 июня 2020 г. Если он совершит такое же нарушение в период с 8 июня 2020 г. по 17 июня 2021 г., оно будет повторным.

Должностных лиц организаций бюджетной сферы привлекают к административной ответственности в особом порядке по ст. 15.15.6 КоАП РФ.

К ответственности могут привлечь директора, главбуха или иное должностное лицо организации. Кого именно привлекут, зависит от того, кто был ответственным за ведение бухучета и отражение операции, данные по которой оказались искажены.

Как правило, директор отвечает за организацию бухучета, а главбух за его ведение, поэтому именно их чаще всего привлекают к ответственности (ч. 1, 3 ст. 7 Закона о бухгалтерском учете, п. 24 Постановления Пленума ВС РФ от 24.10.2006 № 18).

Одновременно могут привлечь к ответственности и организацию, и ее должностных лиц. Это законодательству не противоречит, так как субъекты ответственности разные. Организацию привлекают к налоговой ответственности, а должностных лиц — к административной (п. 4 ст. 108 НК РФ).

Если в нарушении есть признаки налогового преступления, тогда административное наказание не назначается, а действует уголовная ответственность (п. 7 ч. 1 ст. 24.5 КоАП РФ, ст. ст. 199, 199.1 УК РФ).

Лицо, которое обязано вести бухучет, и лицо, с которым заключен договор об оказании услуг по его ведению, не привлекают к ответственности, если данные бухучета исказились из-за того, что третьи лица (примечание 1.1 к ст. 15.11, п. 5 примечаний к ст. 15.15.6 КоАП РФ):

составили первичные учетные документы, не соответствующие фактам хозяйственной жизни;

не передали или несвоевременно передали первичные документы.

Административной ответственности можно избежать, если выполнить определенные условия.

ИП к административной ответственности не привлекают (примечание к ст. 15.3 КоАП РФ). Их привлекают к налоговой ответственности. Иначе получится, что за одно и то же нарушение физлицо накажут дважды — по НК РФ и по КоАП РФ.

К тому же в большинстве случаев ИП могут не вести бухгалтерский учет, в то время как административная ответственность по ст. 15.11 КоАП РФ предусмотрена за неуплату налогов, которая произошла именно из-за искажения данных бухучета (п. 1 ч. 2 ст. 6 Закона о бухгалтерском учете, п. 1 примечаний к ст. 15.11 КоАП РФ).

2.2.1. Освобождение от административной ответственности за неуплату налогов.

Чтобы избежать административной ответственности, нужно подать уточненную декларацию (расчет), доплатить налог и пени (п. 2 примечаний к ст. 15.11, пп. 1 п. 6 примечаний к ст. 15.15.6 КоАП РФ).

При этом нужно соблюсти определенные условия при подаче "уточненки", которые установлены ст. 81 НК РФ для налогоплательщиков и налоговых агентов.

2.3. Уголовная ответственность за неуплату налогов

Уголовная ответственность наступает за уклонение от уплаты налогов (сборов) в крупном или особо крупном размере.

Вид и размер уголовного наказания зависят от того, кто их не уплатил — организация или предприниматель и в каком размере.

Если организация или ИП не уплатили налоги, действуя как налоговые агенты, то вид и размер уголовного наказания также будут отличаться.

За неуплату налогов организацией к ответственности привлекают ее должностных лиц, которые подписывали представляемую в инспекцию отчетность. К ним относятся директор, уполномоченный представитель либо лицо, фактически выполнявшее обязанности руководителя (п. 7 Постановления Пленума Верховного Суда РФ от 26.11.2019 № 48).

Добавить комментарий

Добавлять комментарии могут только зарегистрированные и авторизованные пользователи. Комментарий появится после проверки администратором сайта.